國務院印發《個人所得稅專項附加扣除暫行辦法》,自2019年1月1日起施行之后。這本是一件給居民減負的好事,但誰料到房租、中介和租客卻有因此產生僵局。

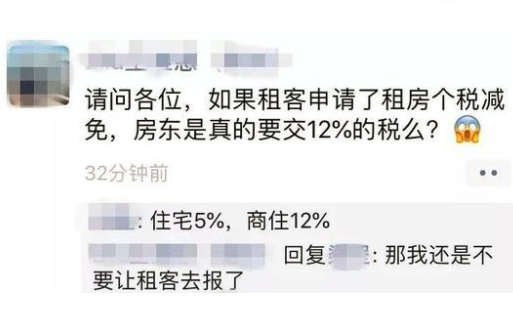

前陣子,一篇題為《房東跟租客說,你要是申報租房抵扣個稅,房子就不租給你了!》的文章在網上流傳。

此外,有些房東還算了一筆賬,如果租客拿他的信息去申報個稅抵扣,稅務部門就會通知房東去交稅。最終,租客省了100元,房東卻要多納稅500元。左右權衡之下,許多租客也就放棄了申報。

1月20日,個人所得稅APP發布了版本更新。本次更新很重要的一點,就包括此前要求必須填寫的房東姓名與身份證號等房東信息由“必填”變為“選填”。僅僅一字之差,卻緩解了該項政策實施之后房東和租客的僵局,讓這項減稅政策能夠順利實施,確實是一件皆大歡喜的事情。

(APP版本更新后)

這樣一來,填寫房東信息的矛盾暫時算是解決了。但與此同時,對于租金與住房利息抵扣的相關問題,許多納稅人依然會有各種各樣的疑問。例如,如果是從房屋租賃公司租的房子怎么填?抵扣項怎么算?夫妻倆在不同地方租了房子怎么算?

對此,小編也專門為你搜集了關于住房租金抵扣的各類常見問題解答:

1.住房租金專項附加扣除的扣除范圍是怎么規定的?

答:納稅人及配偶在主要工作城市沒有自有住房而發生的住房租金支出,可以按照規定進行扣除。

2.住房租金專項附加扣除中的主要工作城市是如何定義的?

答:主要工作城市是指納稅人任職受雇的直轄市、計劃單列市、副省級城市、地級市(地區、州、盟)全部行政區域范圍。無任職受雇單位的,為綜合所得匯算清繳地的稅務機關所在城市。

3.住房租金專項附加扣除的扣除標準是怎么規定的?

答:住房租金專項附加扣除按照以下標準定額扣除:

(一)直轄市、省會(首府)城市、計劃單列市以及國務院確定的其他城市,扣除標準為每月1500元;

(二)除上述所列城市以外,市轄區戶籍人口超過100萬的城市,扣除標準為每月1100元;市轄區人口不超過100萬(含)的城市,扣除標準為每月800元。納稅人的配偶在納稅人的主要工作城市有自有住房的,視同納稅人在主要工作城市有自有住房。市轄區戶籍人口,以國家統計局公布的數據為準。

4.住房租金專項附加扣除的扣除主體是誰?

答:住房租金支出由簽訂租賃住房合同的承租人扣除。夫妻雙方主要工作城市相同的,只能由一方(即承租人)扣除住房租金支出。夫妻雙方主要工作城市不相同的,且各自在其主要工作城市都沒有住房的,可以分別扣除住房租金支出。夫妻雙方不得同時分別享受住房貸款利息扣除和住房租金扣除。

5.納稅人享受住房租金專項附加扣除應該留存哪些資料?

答:納稅人應當留存住房租賃合同、協議等資料備查。

6.夫妻雙方無住房,兩人主要工作城市不同,各自租房,如何扣除?

答:夫妻雙方主要工作城市不同,且都無住房,可以分別扣除。

7.住房貸款利息和住房租金扣除可以同時享受嗎?

答:不可以。住房貸款利息和住房租金只能二選一。如果對于住房貸款利息進行了抵扣,就不能再對住房租金進行抵扣。反之亦然。

8.納稅人首次享受住房租金扣除的時間是什么時候?

答:納稅人首次享受住房租賃扣除的起始時間為租賃合同約定起租的當月,截止日期是租約結束或者在主要工作城市已有住房。

9.合租住房可以分別扣除住房租金支出嗎?

答:住房租金支出由簽訂租賃合同的承租人扣除。因此,合租租房的個人(非夫妻關系),若都與出租方簽署了規范租房合同,可根據租金定額標準各自扣除。

10.員工宿舍可以扣除租金支出嗎?

答:如果個人不付租金,不得扣除。如果本人支付租金,可以扣除。

11.個人的工作城市與實際租賃房屋地不一致,是否符合條件扣除住房租賃支出?

答:納稅人在主要工作城市沒有自有住房而實際租房發生的住房租金支出,可以按照實際工作地城市的標準定額扣除住房租金。

12.主要工作地在北京,在燕郊租房居住,應當按北京還是燕郊的標準享受住房租金扣除?

答:如北京是納稅人當前的主要工作地,應當按北京的標準享受住房租金扣除。

13.我年度中間換租造成中間有重疊租賃月份的情況,如何填寫相關信息?

答:納稅人年度中間月份更換租賃住房、存在租賃期有交叉情形的,納稅人在填寫租賃日期時應當避免日期有交叉。

如果此前已經填報過住房租賃信息的,只能填寫新增租賃信息,且必須晚于上次已填報的住房租賃期止所屬月份。確需修改已填報信息的,需聯系扣繳義務人在扣繳客戶端修改。

濟南用友軟件授權五星級代理商,銷售服務:濟南用友財務軟件、濟南用友好會計、濟南用友T+cloud、濟南用友G6-e財務管理系統12.1、山東用友軟件總代理商。公司主要代理用友T+、濟南用友財務軟件、濟南用友客服、用友T3、用友政務GRPu8等企業管理軟件。(用友銷售服務電話:0531-82825553)